(原标题:券商投行欲哭无泪:最新意见稿来了,今年的年终奖,2019年都不准发完!)

意见稿指出,证券公司应当建立业务人员奖金递延支付机制,不得对奖金实行一次性发放。奖金递延发放年限原则上不得少于3年。(意味着2017年的年终奖,起码到2020年才能发完....)

证券行业的高薪一直被外界津津乐道(羡慕嫉妒恨),但是,你知道吗,在证券行业中,也有一个岗位以高薪资让同行其他工种艳羡不已,这就是投行。

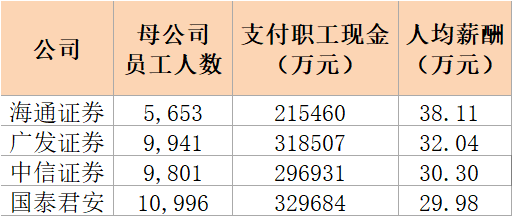

基金君曾对四大一线券商的薪酬进行过盘点,(《四大券商上半年真实人均薪酬:海通38万、广发32万、中信和国泰君安30万》),中信证券、国泰君安、海通证券和广发证券2017年上半年母公司人均薪资最低为29.98万元,最高为38.11万元。

那么,投行的收入有多高?我们先来看一则招聘信息。去年在某招聘网站上,三大老牌券商之一(总部位于深圳)的投行团队招聘投行ppt岗,实际上也就是投行团队中的ppt美工人员,年薪开到了30-60万,要求2年以上工作经验,统招本科。

一个投行团队的美工人员就能开到这么高价,那具体操作投行业务的人员究竟有多高薪,土豪的世界基金君不懂,各位看官请自行发挥想象力。

不过,投行人员的过度高薪引起了监管层的注意。9月8日,证监会就《证券公司投资银行内部控制指引(征求意见稿)》(下称“意见稿”)向社会公开征求意见,对当前券商投行业务存在内部控制与业务脱节现象,以及投行人员薪酬的过度激励问题进行点名,并在意见稿中针对该问题划出三条“规范线”,投行人员过度激励或许成为历史。

过度薪酬激励等问题被点名?

投行类业务人员承做的项目收入不作其薪酬考核主要标准

目前,证券公司投行类业务内部控制建设主要依据的是2003年发布实施的《证券公司内部控制指引》和《证券发行上市保荐业务管理办法》、《上市公司并购重组财务顾问业务管理办法》、《全国中小企业股份转让系统主办券商推荐业务规定》等具体业务规则中对质量控制、内核工作的要求。

但是,由于规定制定时间较早,对投行要求制定规则较为分散,其针对性和指导性有待进一步提高。

近年来投行类业务快速发展,东方choice数据显示,2017上半年,百大券商投行业务承销家数合计2476家,债券发行依然占据多数地位,共承销2037家,IPO首发承销230家,同比增长161家。IPO承销发行家数的大幅提升带来对应承销规模的扩张,今年上半年券商合计首发承销金额1119.77亿元,同比增长244.92%,可以说债券承销规模一定程度上决定了投行的业绩方向。

在收入上,据财汇大数据终端统计,今年上半年28家上市券商投行业务累计收入141.05亿元,占据了券商投行业务的大部分收入。

监管层认为,在这十几年的发展中,投行业务中存在“重发展、轻质量”、“重规模、轻风险”,主体责任履行不到位、执业质量良莠不齐、业务发展与内部控制脱节等现象,与其在服务实体经济发展、提高直接融资比重等方面承担的日益重要职责不相匹配。

此次意见稿对股票债券承销保荐、上市公司并购重组财务顾问、公司债券受托管理、非上市公众公司推荐等投资银行类业务的内部控制作出统一规定。

基金君盘点了下,此次意见稿主要针对券商投行的四大问题进行点名:

1业务承做管理较为粗放,风险管控让位于业务发展;

2 对投资银行类业务内部控制的重视不够,内部控制建设良莠不齐;

3 合规风控对投资银行类业务介入的广度和深度有所不足;

4 内部控制执行不到位,有效性有待提高。

值得关注的是,此次意见稿特别点出了券商投行业务的过度薪酬问题,这在之前的指引里是没有明确指出过的。而事实上,投行的高薪酬激励机制在行业内也是公开的秘密。

监管层指出,为追求业务规模的快速增长,近年来,部分公司对投行类业务的承做管理呈现粗放、松散的特征,如公司总部对承做投行类业务的分支机构缺乏统一管理,对业务人员实行过度激励等,导致公司对投行类业务的承做活动管控不足,业务人员在利益驱动下忽视项目风险,成为投行类业务风险的主要因素。

不仅如此,在此次发布的意见稿中还有有多条针对投行薪酬的规定:

证券公司不得采取投资银行类业务团队按比例直接享有其承做项目收入的薪酬机制,

不得将投行类业务人员承做的项目收入作为其薪酬考核的主要标准,应当综合考虑其专业胜任能力、执业质量、合规情况、项目收入等各项因素。

此外,意见稿指出,证券公司应当建立业务人员奖金递延支付机制,不得对奖金实行一次性发放。奖金递延发放年限原则上不得少于3年。投资银行类项目存续期不满3年的,可以根据实际存续期对奖金递延发放年限适当调整。与此同时,内部控制人员的薪酬收入也不得与单个投资银行类项目收入挂钩。

明确业务承做管理? 防范“价格战”等恶性竞争

“明确业务管理、激励机制、机制建设、合规风控管理等方面的制度安排,着力解决投行类业务的突出风险、弥补内部控制的薄弱环节”是此次指引修订的思路之一。针对目前投行类业务承做管理较为粗放、松散的问题,指引明确证券公司对投行类业务承做应当实行集中统一管理,除项目承揽等辅助性业务活动外,证券公司分支机构不得从事各类投行业务的承做活动。

除此之外,证券公司分支机构不得从事各类投行业务的承做活动。但考虑到实践中,部分证券公司存在设立分公司单一开展投行类业务的情况,其性质与总部下设的投行业务部门类似,承做业务的均为专业投行人员,因此指引将不禁止这类分支机构开展投行类业务活动。

与此同时,针对行业存在的“价格战”、“零收费”等恶性竞争情形,该意见稿明确“证券公司在开展投行类业务时,应当在综合评估项目执行成本基础上合理确定报价”的底线要求,防范因收费过低导致项目执业质量下降、风险上升等问题。

具体来说,此次券商投行业务内控指引的修订,总体有四个要求:

一是聚焦投行类业务的主要矛盾,健全业务制度体系,着力解决业务管控不足、过度激励等导致投行类业务风险产生的根源性问题;

二是突出投行类业务内部标准的统一,建立底稿管理等全行业统一的管理要求,避免存在差异;

三是完善项目组和业务部门合规风控的防线,明确各内控部门职责范围,引导项目组加强一线执业,督促各方归位尽责;

四是强调投行内控的有效性,加强对投行类业务立项、质量控制等执行层面的规范和指导,解决实践中“走过场”、“有名无实”等问题。

免责声明: 本网站资讯内容,均来源于合作媒体和企业机构,属作者个人观点,仅供读者参考。 本网站对站内所有资讯的内容、观点保持中立,不对内容的准确性、可靠性或完整性提供任何明示或暗示的保证。